Saisie sur rémunération - Barème 2018

Publié le

Mis à jour le

- D’une somme trop perçue de la part du salarié ;

- D’une somme versée par lui à l’administration fiscale, pour le salarié (lorsque l’employeur reçoit un Avis à tiers détenteur de la part de l’administration fiscale).

En application des articles 1235 et 1376 du Code civil, l’employeur peut réclamer le remboursement des sommes indûment versées :

- par erreur (Cass. Ass. Plén. 2 avril 1993 n°89-15.490 ; Cass. Soc. 14 oct. 1993, n°89-21.886) ;

- ou s’il n’a pas commis de faute (Cass. Soc. 30 septembre 2010, n°09-40.114).

Par ailleurs, il est possible pour l’employeur de saisir une partie du salaire pour le reverser à l’administration fiscale (impôts) créancière.

Dans tous les cas, l’employeur est limité dans la somme qu’il saisit directement sur le salaire : les sommes saisies sont limitées à une portion du salaire (articles L.3252-2 et R.3252-2 du Code du travail).

Le montant saisissable des rémunérations du travail est calculé à partir du salaire net annuel des 12 mois précédant la notification de la saisie.

Dans tous les cas, il convient au préalable d'informer le salarié des raisons et du montant de cette retenue.

Quels que soient l'origine et le montant de la dette, le débiteur salarié conserve une somme égale au montant forfaitaire du RSA correspondant à un foyer composé d'une seule personne, soit 545,48 €.

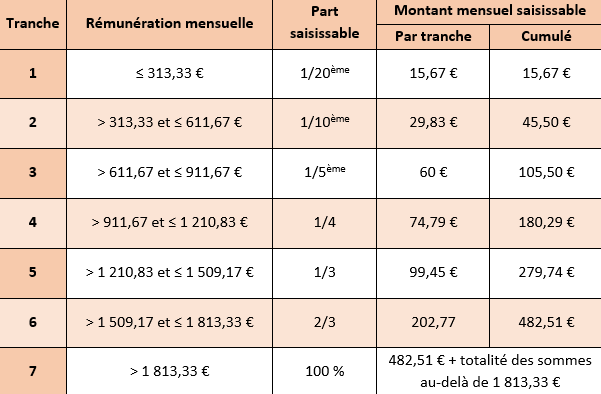

Le barème a été mis à jour pour 2018 par un décret n°2017-1854 du 29 décembre 2017.

Attention : ces seuils sont augmentés de 120 € par mois (soit 1 440 € par an) et par personne à charge, sur présentation de justificatifs.

Les personnes à charge sont les personnes doivent habiter avec le débiteur sont l’époux, le partenaire de Pacs ou le concubin, les enfants à charge et l’ascendant dont les ressources sont inférieures à 545,48 € par mois.

Exemple

Pour une personne vivant avec 1 personne à charge et gagnant 1 031,67 € par mois, le calcul se fait de la manière suivante :

- Tranche 1 : 313,33 + 120 = 433,33

433,33 divisé par 20 = 21,67

- Tranche 2 : (611,67 + 120) – 433,33 = 731,67 – 433,33 = 298,34

298,34 divisé par 10 = 29,83

- Tranche 3 : (911,67 + 120) – 731,67 = 1031,67 – 731,67 = 300

300 divisé par 5 = 60

L’employeur pourra saisir sur le salaire mensuel la tranche 1, la tranche 2 et la tranche 3 soit 21,67 + 29,83 + 60 = 111,5 €.

Le COSMOS est à la disposition de ses adhérents par le biais de la plateforme juridique ou tous les matins de la semaine de 9h30 à 12h30 au 01.58.10.06.72/74/75.